Znajomość prawa, również prawa bankowego oraz stosowanych w systemie bankowym technologii jest niezbędna, by móc w tym wszystkim poruszać się niczym szczur w labiryncie. Najważniejsze – ominąć przeszkody i wyjść z kasą.

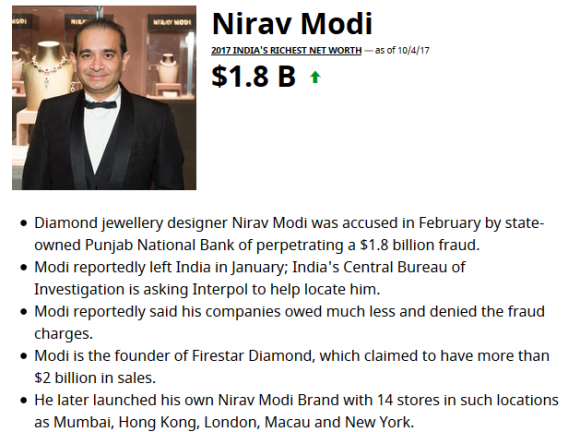

Nirav Modi przez kilka lat budował swój sukces finansowy. Modiego, mężczyznę o urodzie dyskusyjnej w każdym kręgu kulturowym, otaczały najpiękniejsze kobiety świata, sławne, bogate i wpływowe. Biżuterię sygnowaną jego marką prezentowała Priyanka Chopra, Miss Indii, Miss World, aktorka, producentka, piosenkarka, gwiazda. Modi przytulał się do ramienia Kate Winslet, Dakoty Johnson i nie przejmował się różnicą wzrostu, pozując przy zawodowych modelkach. W planach miał otwarcie stu salonów jubilerskich do 2025 roku. Na początku 2018 butiki Nirav Modi działały m.in. w Las Vegas, Makau, Singapurze, Pekinie i Londynie. Forbes jego majątek w 2017 szacował na 1,8 miliarda dolarów.

https://www.forbes.com/profile/nirav-modi/#202dbae84dcc

Był wspaniałym, wiarygodnym klientem dla indyjskich banków państwowych, które od lat mierzą się z problemami takimi jak nierentowność, złe pożyczki i wszechobecna korupcja. Dla takiego klienta można przymykać oko na procedury.

Trust forever

Nirav Modi wychował się w Antwerpii, światowej stolicy diamentów. Pochodził z rodziny handlarzy diamentami. W branży od lat 30. XX wieku działał jego dziadek, Keshavlal Modi, potem ojciec Deepak, następnie jego wujek Mehul Choksi, a także młodszy wuj, Chetan Chinubhai Choksi. Mehul Choksi szefował Gitanjali Group, ogromnej sieci 4 tysięcy indyjskich salonów biżuterii, mającej w szczycie powodzenia ponad 50% udział w tamtejszym rynku. Slogan reklamowy – TRUST FOREVER.

Chetan Choksi z kolei był dyrektorem zarządzającym antwerpskiej firmy Diminco NV. Jest też właścicielem dużej sieci biżuterii w Japonii, Verite Company Limited, którą kupił dla swojego syna Kavana Choksi w 2008 roku*. Dla tej rodziny biżuteria, złoto, diamenty były chlebem powszednim – dosłownie: Modi mówił w wywiadach, że o diamentach po prostu rodzina rozmawiała przy wspólnych posiłkach.

Chetan Choksi i jego Diminco NV prowadzili działalność aż w ośmiu krajach. Nie prowadzili jej w Wielkiej Brytanii, a mimo to właśnie tam zaczęły się jego problemy, gdy w 2014 angielski sąd wydał postanowienie w sprawie majątku Chetana w Anglii i Walii. Chodziło o kredyt z 2013 roku, którego działającej w Belgii firmie udzielił tamtejszy oddział ICICI Bank, brytyjskiej placówki pomocniczej międzynarodowej instytucji bankowej z siedzibą w Indiach. Struktura tej instytucji wydaje się dość skomplikowana, ale Chetanowi w 2013 chodziło po prostu o udzielenie kredytu operacyjnego. Nie można się dziwić, że Hindus zaufał właśnie temu bankowi – instytucja cieszyła się szacunkiem i tylko w 2013 roku zdobyła kilka ważnych nagród, jak Medici Innovation Hall of Fame Award czy Best Financial Supply Chain Project Award przyznawaną przez Asian Banker.

W zasadzie Chetan Choksi korzystał z kredytu obrotowego ICICI Banku już od 2010 roku. Przez trzy lata obrócił sumą ponad 25 milionów dolarów. Obrócił – i nie zwrócił, a w 2013 wystąpił o ponowną linię kredytową. Bank odmówił, a Chetan wniósł skargę, twierdząc, że bank sprawiał wrażenie, jakby chciał ponownie udzielić kredytu. Bank wniósł sprawę przeciwko klientowi w Belgii i tamtejszy sąd wydał postanowienie o zajęciu majątku Chetana. Okazało się wtedy, że firma zatrudnia już tylko 11 pracowników i posiada zaledwie 100 tys. dolarów w diamentach. Bank próbował namierzyć majątek Chetana Choksi w innych krajach – stąd też sprawa przed sądem brytyjskim – ale skończyło się na podsumowaniu strat.

Złe opinie, które sprawiły, że Chetan Choksi nie mógł dłużej prowadzić swojej działalności w Europie, nie wpłynęły na rozwój biznesu jego brata Mehula ani ich bratanka Nirava Modi. Nirav zresztą zadbał o to, by wykazać się odpowiedzialnością społeczną – w 2008 założył fundację Nirav Modi Foundation. Prowadził ją z żoną Ami, wspierając w ten sposób utalentowane dzieci z hinduskich slamsów. Stypendia, które były rozdzielane między najzdolniejszych, pozwalały studentom na kształcenie i godziwe utrzymanie aż do momentu skończenia edukacji i znalezienia pracy.

Nirav był naprawdę blisko związany ze swoim wujem Mehulem, pracował z nim od 19 roku życia. Studia rzucił, by uczyć się fachu w Getanjali Group. W 2010 roku, gdy wuj Chetan wyciągał pieniądze z banku, Birav Modi z dumą prezentował swój wart ponad 3,5 miliona dolarów naszyjnik Golconda na okładce domu aukcyjnego Christie. To było coś – był pierwszym Hindusem, który w ten sposób zaprezentował swoje dzieło. Dwa lata później naszyjnik Riviere został wylicytowany za kwotę 5,1 mln dolarów na aukcji Sotheby w Hong Kongu. Modi i starszy pan Choksi nie działali w Europie i nie musieli się bać złej sławy Chatana. Mehul poprzez Gitanjali Gems eksportował surowe oraz oszlifowane diamenty, a także gotową biżuterię do hurtowników i salonów detalicznych Belgii, USA, Azji Zachodniej, Japonii, Chin, Hongkongu i Tajlandii. Utworzył zakłady produkcyjne, emitował obligacje walutowe o wartości 110 milionów dolarów, kupował amerykańskie i włoskie firmy, by rozwijać działalność. W szczytowym momencie akcje firmy Mehula Choksi były notowane po 600 rupii.

Dlatego informacje o wyprowadzeniu przez Modiego i Mehula Choksi z indyjskich banków potężnych kwot mogły zaskoczyć wszystkich obserwujących działania tej rodziny. Mogły zaskoczyć też oskarżenia, że 90% diamentów w precjozach produkowanych przez Gitanjali Gems to fałszywki. A także to, że długi ich przedsięwzięć przekraczały wyobrażenie o płynności finansowej ludzi notowanych przez Forbesa.

Suma wszystkich zaskoczeń

Ostatni wpis na koncie @niravmodijewels na Instagramie pochodzi z 13 lutego 2018 roku. Chwilę potem admina profilu zaskoczył brak wypłacalności finansowej zleceniodawcy. Nie była to jedyna zaskoczona osoba w tej historii.

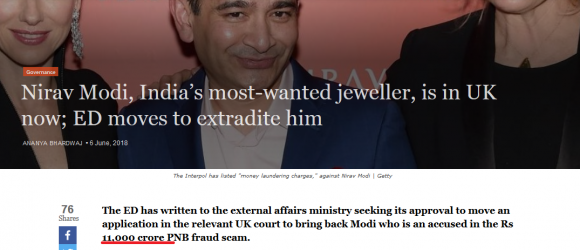

Nirav Modi dotarł na szczyt, a następnie stoczył się z niego, zabierając ze sobą bardzo dużo pieniędzy. W tej chwili, jak się wydaje, jest w Wielkiej Brytanii. O oszustwo oskarża się jego oraz jego żonę Ami, brata Nishala i wspomnianego już wuja Mehula.

W artykułach, które mówią o przekręcie, jaki firmował Modi wraz z rodziną, pojawia się słowo „crore”. Warto wyjaśnić, że to w indyjskim angielskim pochodzący z sanskrytu odpowiednik liczby 10.000.000 – 10 milionów. Zaskoczyć może, że szanowana rodzina z tradycjami, prowadząca na wielu kontynentach z rozmachem biznesy, stoi za kradzieżą 1.100.000.000.000 rupii. To jest jakieś 2 miliardy dolarów. Zaskakująco nieludzka masa pieniędzy. Barry Minkow zapewne zazdrości z więzienia.

źródło https://theprint.in/governance/nirav-modi-indias-most-wanted-jeweler-is-in-uk-now/67136/

Nirav uczył się wszystkiego o biznesie od wuja, od 1990 roku śledząc jego każdy ruch i podziwiając rozmach działania. Mając 29 lat założył Firestar Diamond Inc., sprzedając z początku diamenty jako surowiec do wyrobu biżuterii. Chciał zdobyć bogatego klienta, wkrótce więc rozszerzył działalność, kupując za 50 mln dolarów znaną w branży amerykańską markę A.Jaffe, specjalizującą się w biżuterii ślubnej. Dzięki inwestycjom w 2010 roku założył markę sygnowaną własnym nazwiskiem. W teorii był projektantem każdej sprzedawanej pod marką Nirav Modi sztuki biżuterii. Przychody spółki Firestar Diamond w 2017 według raportów przekazywanych do Indyjskiego Rejestru Spółek osiągnęły 2,3 miliarda dolarów.

https://www.youtube.com/watch?v=KdmnR3loGSY

Modi mógł powtórzyć scenariusz któregoś z wujów – robić ryzykowne inwestycje, korzystać z ładnej linii kredytowej i obracać fałszywymi diamentami. Ale Modi działał z wyjątkowym rozmachem, orientując się lepiej niż wujowie w zawiłościach indyjskiego systemu bankowego, znając naturę ludzką i zwyczaje hinduskich urzędników. Ponoć w gabinecie Nirava wisiał plakat z tekstem książki „Hrabia Monte Christo” – opowieści o człowieku, który z beznadziejnego więzienia wyrwał się w wielki świat, zdobył bogactwo, pomścił swoją krzywdę i stał się sławny. Taki miał pewnie być Nirav Modi – tak siebie samego postrzegał.

Taki wielki przekręt na niewiarygodną ilość pieniędzy był możliwy zapewne tylko w takim kraju jak Indie – tam, gdzie urzędnicy nie śpieszą się nigdzie i lubią święty spokój. Państwowy sektor bankowy w Indiach stanowi 70% aktywów bankowych Indii. Punjab National Bank jest jednym z państwowych banków. To właśnie w PNB Modi znalazł dwóch zaufanych menadżerów, którzy od 2011 roku aż do wykrycia afery pomagali mu przeprowadzać operacje umożliwiające zagarnięcie z systemu bankowego blisko 2 miliardów dolarów. To nie czary, prawie 7 lat wyciągania kasy było możliwe, bo indyjski system bankowości publicznej zezwalał na liczne zaniedbania. To, co się działo, tak naprawdę nikogo nie obchodziło. „Chyba mamy luki w systemie” – powiedział Reuterowi Sunil Mehta, prezes PNB. Ot, zaskoczenie.

Mogłoby nie być tego zaskoczenia, gdyby w 2016 ktokolwiek przeczytał jeden z kilku listów wysłanych przez pewnego jubilera do oficjeli.

Wtedy to jubiler z Bangelore, Hari Prasad, powiadomił premiera o zauważonych praktykach wuja Modi. Prasad prowadził biznes z firmami z grupy należącej do Mehula Choksi, był franczyzobiorcą jego marki. O tym, że obserwowane przez niego podmioty pobierają pożyczki bez zabezpieczeń, zawiadomił listownie w pierwszej kolejności dyrekcję PNB, nadzór bankowy i Centralne Biuro Śledcze Indii oraz kilka innych instytucji. Ponieważ nie było reakcji, wysłał list do premiera.

Żadnej reakcji.

Skok na bank bez broni i masek

Zastępca kierownika oddziału, z którym zaczął kontaktować się Modi, Gokulnath Shetty wydał serię sfałszowanych listów polecających (Letters od Undertaking – LoU), które wysyłał do innych banków w celu udzielenia pożyczek klientowi, czyli Modiemu i jego przedsięwzięciom. Właściwie te listy nie były sfałszowane – po prostu nie spełniono wszystkich przesłanek, by je wystawić. LoU służy gwarancji bankowej dla klienta banku za dokonywanie płatności na rzecz zagranicznych dostawców w obcej walucie. Klient (importer) powinien wypłacać depozyt zabezpieczający bankowi, który wystawia LoU i w związku z tym ma przyznany limit kredytowy. Ale w przypadku Nirava Modiego przez kolejne 7 lat nie było żadnych zabezpieczeń. Po zaakceptowaniu i przyjęciu takiego listu pożyczkodawca (zagraniczny oddział indyjskiego banku) przekazuje pieniądze na konto nostro banku, który wydał LoU. W tym przypadku konto nostro to konto PNB w innym banku w obcym kraju w celu posiadania waluty obcej.

Skomplikowane?

To jeszcze raz: list polecający LoU wydaje indyjski bank PNB. Dzięki niemu zagraniczna placówka PNB (bank XXX), wypłaca pieniądze dostawcy klienta banku PNB. Pieniądze są przekazywane przez XXX do dostawcy klienta PNB za pośrednictwem konta nostro, które PNB posiada za granicą. Taka gwarancja jest udzielana wyłącznie na krótki termin, do 90 dni. Tymczasem w sprawie naszych handlarzy diamentów termin udzielenia jej został przedłużony znacznie poza to, co określono w przepisach.

Tłumacząc najprościej: tylko w ciągu dwóch ostatnich lat działania przedsięwzięcia Modiego PNB wystawił 293 takie gwarancje (LoU), zobowiązując się tym samym, że jeśli okaziciel gwarancji nie wywiąże się z zobowiązań wobec zagranicznego banku, to Punjab National Bank weźmie na siebie zobowiązania klienta. Dwóch – a wiadomo już, że przekręt był prowadzony przez siedem lat. Więc ile było w sumie tych gwarancji…?

Banki na całym świecie (choć zapewne nie w każdym kraju) miały lub wciąż mają zwyczaj naginać przepisy dla klientów, którzy są uznawani za wyjątkowo zaufanych. Były – również w Polsce – firmy, które udzielane gwarancje zabezpieczały nieruchomościami, potwierdzanymi przez ekspertyzy biegłych. Były też podmioty, dla których po kilku transakcjach skracano procedury udzielania gwarancji czy zwiększania limitu kredytowego, pomijając pewne czynności, których pomijać się nie powinno. Zazwyczaj jednak za takimi decyzjami stało większe grono pracowników, w tym kadra menadżerska wyższego szczebla.

A w przypadku afery Modiego za całą sprawą stało tylko dwóch pracowników PNB… Czyżby? Już w trakcie śledztwa pracownik, stojący niżej w hierarchii służbowej niż kierownik Shetty, zeznał, że po prostu wykonywał polecenia przełożonego. Jednego? Bank centralny komentuje, że oszustwo jest „przypadkiem ryzyka operacyjnego wynikającego z przestępczego zachowania jednego lub więcej pracowników banku oraz braku kontroli wewnętrznych”. To gigantyczny cios dla PNB, choć bank ma dość aktywów, by pokryć fundusze zgodnie z listami, które wystawił.

I koniec zaufania do państwowych banków. Ernst&Young w wypowiedzi dla Reutersa komentuje, że działania tych instytucji są niepokojące, mechanizmy kontroli nie są poważnie traktowane. I tak jest nie tylko w PNB, a w większości państwowych banków indyjskich. Aby kontrolować ryzyko związane z operacjami opisanymi w przypadku Modi-PNB, większość banków sektora prywatnego wymaga, by oddziały kierowały komunikaty SWIFT przez ich centralne biura. Banki prywatne zwykle integrują również swoje własne systemy oprogramowania i SWIFT, a to oznacza, że działalność taka jak wysłanie LoU zostaje zawsze automatycznie zarejestrowana.

Jak to się stało, że w końcu ten proceder został zakończony? Kontrola, audyt zewnętrzny?

Zazwyczaj PNB wysyłało LoU w imieniu jednej z firm Modiego do nowojorskiego oddziału innego indyjskiego banku, od którego firma Modi pożyczała amerykańskie dolary, by sfinansować amerykańskie zakupy diamentów. Bank w Ameryce wpłacał pieniądze na konto nostro PNB (konto dolarowe w amerykańskiej instytucji), a PNB z kolei wydawałoby pieniądze firmie Modi. PNB spłacił kredytodawcę z odsetkami, w dolarach amerykańskich, podczas gdy firma spłaciła kwotę do PNB w domu, w rupii, dodając niską opłatę za usługę. Był sposób na kupowanie i importowanie diamentów, bo drożej wychodziłoby, gdyby wziąć pożyczkę w rupiach, przeliczyć na dolary, wysłać do Nowego Jorku i zapłacić odsetki głównemu nabywcy. Wszystko grało, tyle że Shetty przeszedł na emeryturę.

W połowie stycznia 2018, kiedy firmy Modiego ubiegały się o nowe listy, całkiem nowy urzędnik PNB poprosił o wymaganą kwotę waluty obcej, zgodnie ze standardową praktyką. Dyrektorzy Modiego odmówili, bo wszak w przeszłości nie dawali żadnych zabezpieczeń. Dopiero wtedy wyżsi urzędnicy bankowi wdrożyli procedurę kontroli. Dalszą część już znamy – naliczono braki, a Arun Jaitley, minister finansów Indii, zaraportował w marcu parlamentowi, że w ciągu ostatnich siedmiu lat wydano co najmniej 1213 fałszywych LoU przedsięwzięciom Modiego i jego wuja Mehula Choksi.

Ups.

Co się stało z naszą kasą?

Żeby krótko odpowiedzieć na pytanie stawiane przez urzędników bankowych, polityków i zwykłych obywateli Indii wystarczy napisać – nie wiadomo. Tylko tyle: NIE WIADOMO.

Modi opuścił Indie, zanim wydano postanowienie o zatrzymaniu jemu i jego małżonce paszportów. Potem – jak się przypuszcza – przebywał w Hongkongu. I w Nowym Jorku. Teraz jest w Wielkiej Brytanii, gdzie złożył wniosek o azyl, powołując się na to, że jest ofiarą „prześladowań politycznych”. Wuj Choksi tymczasem pisze pisma z protestami i oświadcza, że jest niewinny. Akcje jego firmy już nie są warte po 600 rupii, nie są nawet warte tyle, ile wynosiła ich wartość na koniec działania, czyli 33,80 rupii.

A pieniądze?

Firestar Diamond Inc. oraz A.Jaffe złożyły wnioski o ogłoszenie upadłości w celu ochrony swoich aktywów w Stanach Zjednoczonych i ich odnawialnego kredytu z Israel Discount Bank. Majątek Modiego (i żony) w Indiach został zajęty i wyceniany jest na około 100 milionów dolarów. Mało. Forbes usunął Nirava Modi z listy miliarderów. Faux pas.

Po fundacji wspierającej biednych uczniów ze slumsów został fanpage na FB, obserwowany przez 64 osoby. Według informacji dailyo.in, fundacja wspiera 32 uczniów. Nie za wiele.

Nie ma pieniędzy.

***

* Nie znalazłam wśród znajomych osoby, która pomogłaby przy tłumaczeniu treści ze strony http://hodotokushu.net/kaiin/kiji20161010c.html, jeśli wśród czytelników jest ktoś, kto mógłby mi w tym pomóc, proszę o kontakt na skrzynkę redakcyjną. Myślę, że warto, bo mordowanie się z translatorem podsunęło mi pomysł, że tam jest dodatkowy ślad w sprawie pieniędzy użytkowanych przez tę rodzinę.

Komentarze

Zapewne certyfikat „Rzetelna Firma” też mieli.

Rodzinka z tradycjami. Jak to zlodziejskie familie bezkarnie dzialaja…

To sie udalo raczej z innego powodu: wszechobecnie panujacej korupcji w tym kraju na kazdym mozliwym szczeblu.

Pani Agnieszko, podsuwam pomysł na ciekawy artykuł:

Wrocławska spółka DataWalk produkuje oprogramowanie, które m.in. wykrywa wyłudzenia finansowe (i inne przestępstwa: terroryzm, handel ludźmi, pranie brudnych pieniędzy)

http://wroclaw.wyborcza.pl/wroclaw/7,35771,23707931,terroryzm-handel-ludzmi-wyludzenia-ich-system-ma-pomagac.html

.

Podobny soft powstał kilka lat temu na AGH i jest z powodzeniem używany przez odpowiednie organa ;)

Przyjrzę się, dzięki :)

Pani Agnieszko, coś się stało! Fatalnie napisany artykuł. Sprawia wrażenie tworzonego w pośpiechu, a następnie opublikowanego bez uprzedniej kontroli. Użyła Pani wielu zupełnie zbędnych zaimków. Trudno zrozumieć sens niektórych zdań złożonych.

Proszę spojrzeć też na przykładowe zwroty:

„Hindus zaufał właśnie temu bankowi do wsparcia swojej działalności”. Nie ma czegoś takiego jak „zaufać do wsparcia”.

Albo „I cios dla zaufania do państwowych banków.” Cios dla? Ewidentne i okropne kalki z angielskiego.

Z przyjemnością czytam Pani artykuły więc proszę mój wpis potraktować jak uwagę miłośnika twórczości.

Ani aja nie wychwyciłam, ani korekta, dzięki za info :)